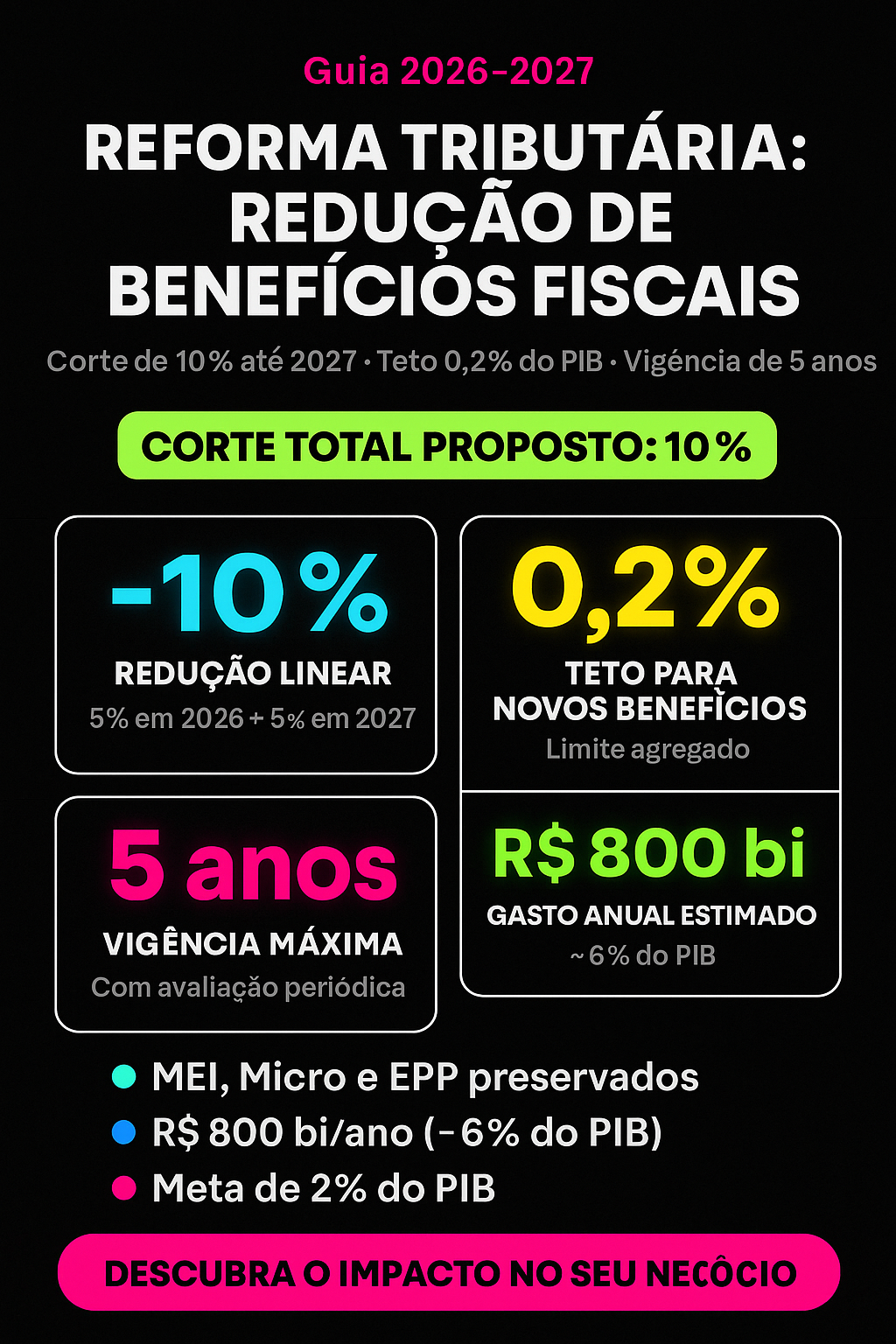

A reforma tributária: redução de benefícios fiscais ganhou força na Câmara dos Deputados com a recente aprovação do relatório elaborado pela Comissão de Finanças e Tributação. A proposta, que será transformada em Projeto de Lei Complementar (PLP), prevê um corte linear de 10% nos incentivos e isenções fiscais concedidos pelo governo federal, com aplicação gradual entre 2026 e 2027.

Essa medida é um dos primeiros passos concretos para enxugar o sistema de incentivos tributários do país, considerado por especialistas como um dos mais complexos e onerosos do mundo.

Atualmente, o Brasil gasta cerca de R$ 800 bilhões por ano em renúncias fiscais, valor que representa aproximadamente 6% do PIB nacional — muito acima da média da OCDE, inferior a 5%.

Neste artigo, você vai entender o que muda com a reforma tributária e a redução de benefícios fiscais, quem será afetado, quais setores sentirão mais impacto e por que a proposta pode representar um avanço rumo à transparência e sustentabilidade fiscal.

O Que Está em Jogo: o Peso dos Benefícios Fiscais na Economia Brasileira

Quando se fala em reforma tributária: redução de benefícios fiscais, o tema vai muito além de cortar gastos. Trata-se de rever uma estrutura de incentivos que consome bilhões sem gerar o retorno esperado.

Segundo o relator Mauro Benevides Filho (PDT-CE), o Brasil tem um histórico de isenções tributárias sem avaliação de desempenho, muitas delas criadas há décadas e renovadas automaticamente, sem análise de custo-benefício.

“O Brasil gasta quase 6% do PIB com isenções, enquanto os países da OCDE gastam menos de 5%. Precisamos modernizar esse modelo e priorizar o que gera impacto econômico real”, destacou Benevides.

Essa realidade levou à criação da Subcomissão Especial das Isenções Especiais, que analisou a fundo o sistema de benefícios fiscais. O diagnóstico: dez setores concentram 85% das isenções federais, com forte presença do agronegócio, indústria e Simples Nacional.

O Que Prevê a Proposta de Redução de Benefícios Fiscais

O texto aprovado propõe um corte linear de 10% nos benefícios fiscais, dividido em duas etapas:

- 5% de redução em 2026

- 5% adicionais em 2027

Além disso, a proposta traz novas regras para criação, prorrogação e monitoramento de incentivos fiscais, com o objetivo de estabelecer controle, transparência e eficiência.

Entre os principais pontos da reforma tributária e redução de benefícios fiscais, estão:

- Limite máximo de cinco anos para a vigência de qualquer benefício;

- Teto de 0,2% do PIB para o total de incentivos concedidos;

- Proibição de criar novos incentivos financeiros ou creditícios sem compensação equivalente;

- Exigência de análise de impacto e metas claras para novas isenções;

- Avaliação obrigatória a cada cinco anos para eventuais renovações;

- Obrigatoriedade de lei específica para qualquer concessão de incentivo a pessoas jurídicas.

Esses pontos criam uma estrutura inédita de governança e accountability sobre os benefícios fiscais, aproximando o Brasil de modelos adotados em economias desenvolvidas.

Reforma Tributária e Redução de Benefícios Fiscais: Quem Fica de Fora

Apesar do tom restritivo da proposta, o relatório faz uma distinção clara para não prejudicar os pequenos negócios.

“O MEI, que fatura até R$ 82 mil por ano, está fora; a microempresa, até R$ 360 mil, também; e a empresa de pequeno porte, até R$ 4,8 milhões, igualmente”,

afirmou o relator Mauro Benevides Filho.

Isso significa que MEIs, microempresas e pequenas empresas continuarão com as regras atuais do Simples Nacional, mantendo seus regimes simplificados e benefícios tributários específicos.

A medida é vista como fundamental para preservar a base empreendedora do país, que responde por grande parte da geração de empregos e renda. Ou seja, a reforma tributária: redução de benefícios fiscais terá foco em grandes empresas e setores que concentram incentivos elevados e de difícil mensuração.

Por Que a Redução de Benefícios Fiscais É Considerada Urgente

O debate sobre a reforma tributária e a redução de benefícios fiscais não é novo. Desde a Emenda Constitucional 109/2021, o governo já tem a obrigação de reduzir gradualmente o volume de renúncias fiscais até o limite de 2% do PIB.

Atualmente, o Brasil está em quase 6% do PIB, o que representa uma pressão significativa sobre o orçamento público.

“Estamos chegando a 6% do PIB em renúncias. É um debate urgente. Não há como equilibrar as contas públicas sem revisar os benefícios fiscais”,

reforçou o deputado Merlong Solano (PT-PI).

Esse movimento faz parte de uma estratégia mais ampla de ajuste fiscal e modernização tributária, que inclui:

- Redução de distorções entre setores econômicos;

- Ampliação da base de arrecadação;

- Aumento da previsibilidade para investidores;

- Criação de regras mais claras para incentivos futuros.

O Impacto Econômico da Redução de Benefícios Fiscais

A reforma tributária e a redução de benefícios fiscais terão impactos diferentes conforme o perfil das empresas e setores.

🔹 Grandes empresas e indústrias

Essas organizações poderão sentir aumento na carga efetiva de tributos e terão de revisar estratégias de planejamento tributário e cadeias de produção.

Por outro lado, a medida tende a reduzir a concorrência desleal, já que atualmente muitos benefícios concentram-se em poucos setores.

🔹 Pequenas e médias empresas

Com a manutenção das regras do Simples Nacional, os pequenos negócios não sofrerão impacto direto, mas podem ser afetados indiretamente caso fornecedores ou clientes de maior porte percam incentivos e repassem custos.

🔹 Governo federal

A expectativa é de incremento de arrecadação e melhor controle sobre os gastos tributários, possibilitando mais espaço no orçamento para investimentos públicos.

Reforma Tributária: Redução de Benefícios Fiscais e o Desafio da Transparência

Um dos pontos centrais da proposta é a criação de mecanismos de transparência e monitoramento para todos os benefícios tributários em vigor.

Hoje, não existe um sistema unificado que permita saber o custo real de cada incentivo ou sua efetividade econômica.

A proposta de reforma tributária com foco na redução de benefícios fiscais busca corrigir essa lacuna exigindo:

- Estudos de impacto antes da criação de novos benefícios;

- Identificação do órgão responsável por acompanhar resultados;

- Relatórios de desempenho econômico e social;

- Publicação dos dados em portais de transparência.

Essa mudança pode representar um divisor de águas na política fiscal brasileira, ao permitir que a sociedade e o Congresso avaliem o retorno de cada renúncia.

Reforma Tributária e Planejamento Estratégico Empresarial

Para as empresas, entender a reforma tributária e a redução de benefícios fiscais é essencial para o planejamento de médio e longo prazo.

A recomendação dos especialistas é não esperar a aprovação final para agir. Mesmo em fase de tramitação, o PLP que cria as novas regras indica o caminho que o governo e o Congresso pretendem seguir nos próximos anos.

✅ Ações recomendadas:

- Mapeie todos os incentivos e créditos fiscais utilizados atualmente.

- Simule cenários de corte ou redução para entender o impacto financeiro.

- Acompanhe o andamento da proposta e participe de consultas públicas.

- Consulte sua contabilidade e assessoria tributária para revisar estratégias.

- Adote uma postura de compliance fiscal, documentando benefícios utilizados e suas justificativas legais.

Empresas que fizerem esse movimento agora terão vantagem competitiva quando a reforma for implementada, pois estarão preparadas para um ambiente tributário mais previsível e racional.

💬 O Que Dizem os Especialistas Sobre a Reforma Tributária e a Redução de Benefícios Fiscais

Economistas e tributaristas têm visto a proposta com cauteloso otimismo.

De um lado, reconhecem a necessidade de racionalizar as renúncias e aumentar a transparência; de outro, alertam para o risco de redução brusca afetar setores estratégicos, como tecnologia e exportações.

“A redução de benefícios fiscais precisa vir acompanhada de uma política de transição. O corte linear pode punir atividades que geram empregos e inovação”,

avalia o economista Ricardo França, especialista em política fiscal.

Outros destacam que o corte gradual em duas etapas (2026 e 2027) é um ponto positivo, pois permite adaptação das empresas e avaliação dos impactos ao longo do tempo.

Benefícios Esperados da Reforma Tributária e da Redução de Benefícios Fiscais

Se implementada conforme o texto aprovado, a proposta pode gerar impactos positivos estruturais na economia:

- Equilíbrio fiscal e redução do déficit público;

- Aumento da eficiência arrecadatória;

- Maior transparência e previsibilidade para investidores;

- Estímulo à concorrência justa entre setores;

- Simplificação do sistema tributário;

- Melhor direcionamento dos incentivos para políticas de alto impacto social e econômico.

Esses pontos convergem para o objetivo maior da reforma tributária brasileira: criar um sistema mais justo, simples e sustentável, que impulsione o crescimento sem comprometer a responsabilidade fiscal.

Reforma Tributária e Redução de Benefícios Fiscais Como Caminho para um Brasil Mais Equilibrado

A reforma tributária: redução de benefícios fiscais é um marco no esforço para reorganizar as finanças públicas e promover um sistema mais racional.

Ela reconhece a importância dos incentivos fiscais, mas busca eliminar privilégios improdutivos e aumentar a transparência.

Embora ainda dependa de tramitação legislativa, o movimento indica uma mudança de mentalidade no Estado brasileiro — de um modelo de renúncias amplas e dispersas para uma política fiscal orientada por resultados e eficiência.

Empresas que se anteciparem, adotando planejamento tributário estratégico e práticas de compliance, estarão mais preparadas para o futuro da tributação no Brasil.

A reforma tributária e a redução de benefícios fiscais não representam apenas um corte: representam o início de uma nova era de responsabilidade e maturidade fiscal no país.